Но как просроченный выход Horizon Capital из актива повлиял на его стоимость

«Пока не комментируем», – ответила учредительница, главный исполнительный директор Horizon Capital Елена Кошарная на вопрос Mind о сроке закрытия сделки по продаже «Датагруп-Volia». Аналогичные ответы на более широкий перечень вопросов издание получило от пресс-службы «объекта продаж» и основателя и бывшего акционера «Датагруп» Александра Кардакова. Между тем, на рынке уже почти месяц «гуляют» слухи об изменении владельца актива. Впрочем, их подтверждение недавно предоставил только АМКУ: комитет рассматривает заявление французской NJJ Capital о покупке не только lifecell, но и «Датагруп-Volia». Соглашение может попасть в топ крупнейших в 2024 году. Mind рассказывает подробности.

“Апгрейд” актива. Horizon Capital вошла в капитал “Датагруп” еще далекого 2010 года, выкупив миноритарный пакет. В 2016 году стала мажоритарным акционером. В 2020-м увеличила свою долю с 73,46% до 96,13%. Остальные 3,87% акций – в собственности гендиректора «Датагруп» Михаила Шелембы. В результате этого соглашения основатель компании Александр Кардаков и другие миноритарные инвесторы полностью вышли из состава акционеров.

Суммы трех раундов не разглашались. Впрочем, интересно, что вопреки логике инвестфондов компания продолжала инвестирование. «Horizon Capital, как и другие инвестиционные компании, развиваются по логике фондов. Она уже давно просрочила плановый выход», – объясняет телеком-эксперт Анатолий Фроленков. То есть должна была избавиться от своей доли в «Датагруп» еще в 2014 году.

Но начало войны России против Украины внесло коррективы. «Наверное, к счастью, Horizon Capital не продала миноритарный пакет в 2014 году. Сейчас “Датагруп” в стадии трансформации и оптимизации бизнеса. Полагаю, у нас еще есть резерв для повышения эффективности и стоимости компании», – в 2019-м рассказывал Mind Михаил Шелемба.

“С тех пор как Horizon Capital получила операционный контроль, “Датагруп” осуществила полную трансформацию бизнеса, уменьшив отношение чистого долга к EBITDA в 9 раз к низкому уровню 0,3 и обеспечив более 20% среднегодового роста EBITDA”, – уже в 2020-м отчитывались в Horizon Capital.

Параллельно, начиная с 2017 года, “Датагруп” начала скупать небольших региональных интернет-провайдеров. В 2021 году объявила о приобретении группы компаний Volia при поддержке фонда EEGF II Horizon Capital. По официально не подтвержденной информации, сумма сделки составила $45 млн.

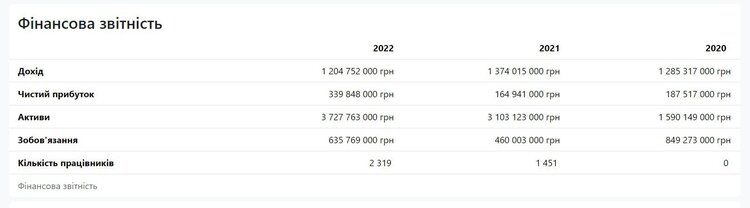

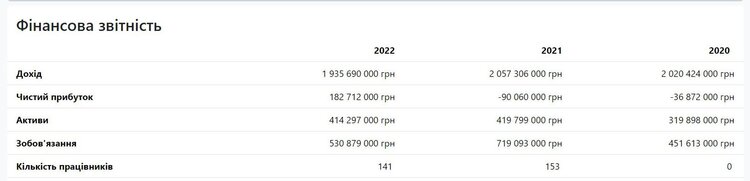

2022 год компании завершили с суммарным оборотом в 3,14 млрд. грн. и чистой прибылью в 522,6 млн. грн.

Динамика финансовых результатов «Датагруп»

Источник: https://opendatabot.ua/c/31720260

Динамика финансовых результатов Volia

Источник: https://opendatabot.ua/c/30777913

В итоге сейчас на продажу идет объединенный и довольно уникальный актив: в Украине примерно 3000 игроков на рынке фиксированного интернета (ФШПД), среди них «Датагруп-Volia» – единственный национальный оператор с крепкими позициями как в В2В, так и в В2С. «Датагруп» – №1 среди операторов ФШПИ в корпоративном и оптовом сегментах с долей рынка более 50%. Среди клиентов – около 200 крупных украинских компаний и 93% украинских банков. Volia же входит в пятерку лучших в В2С. В 2020 году у компании было почти 677 000 абонентов . «Пока точное количество В2С-абонентов «Датагруп-Volia» не раскрывает, но оно точно больше, чем у «Vodafone Украина» после покупки «Веги» и «Фринета», – рассказывает телеком-эксперт Александр Глущенко.

Зачем этот актив французам? Ранее эксперты рассказывали Mind , что NJJ Capital миллиардера Ксавье Ньеля заинтересована в усилении позиций lifecell из-за покупки операторов фиксированного интернета. «Этот мобильный оператор так и не стал вторым на рынке. Чтобы дальше развиваться, нужно инвестировать в ФШПИ. У «Киевстар» – примерно 1 млн абонентов, у «Vodafone Украина» после приобретения Vega и «Фринета» – несколько сотен тысяч, а у lifecell – пока ноль», – объяснял Александр Глущенко.

Сейчас он дополняет, что lifecell с магистральными мощностями “Датагруп” (а их более 20 000 км) сможет достаточно быстро построить сети в любом городе Украины. «Думаю, в 2025 году – после интеграции активов – рынок ФШПД ожидает адская конкуренция за платежеспособных абонентов. На городе небольших провайдеров я бы уже напрягся и думал не о демпинге, акциях и абонентах-пустышках, а о деньгах, которые нужны для борьбы за выживание. Теперь на рынке будет три больших игрока, которые могут предложить абонентам бандл «мобильная связь + широкополосный доступ к интернету + телевидение по выгодной цене». А их приход в сегмент оптического Интернета по технологии PON только повысит градус конкуренции – особенно в частном секторе. Самые интересные маркетинговые решения ожидаю в регионах, где есть Volya и концентрация абонентов lifecell», – объясняет Глущенко.

Анатолий Фроленков добавляет, что для французов покупка «Датагруп-Volia» – часть стратегии развития, особенно в сегменте О2О (на межоператорском/магистральном рынке). Именно поэтому NJJ Capital также покупает у Turkcell компанию “Укртауэр”, предоставляющую в аренду вышки операторам. « Французы любят конвергентные решения. Продолжая стратегию польского Play и других операторов, они очень заинтересованы в усилении позиций на фиксированном рынке. А в Украине не так много активов, проходящих и подходящих под стандарты международных аудиторских компаний », – объясняет эксперт.

Что об этом все думают в lifecell? «Конечно, слияние мобильного и фиксированного операторов должно усилить позицию компаний на рынке, ведь это позволит предоставлять полный комплекс услуг клиентам, повышая эффективность благодаря совместному использованию инфраструктуры и получать конкурентное преимущество благодаря пакетным предложениям. Однако всех этих преимуществ можно добиться только благодаря грамотному управлению процессами. В последние годы lifecell демонстрирует постоянный рост как абонентской базы, так и ключевых финансовых показателей (мы сейчас не говорим о начале полномасштабного вторжения, этот период – исключение). Любые реорганизации и неосторожные структурные изменения могут иметь негативное влияние, поэтому риск следует учитывать», – рассказывают в lifecell.

Но дополняют: «Поскольку господин Ксавье четко заявил, что покупает lifecell по очень низкой цене, надеемся, что это свидетельствует о его намерении активно инвестировать в регионы, где существуют серьезные проблемы с покрытием и емкостью 4G. Это несомненно принесет значительные преимущества для украинцев».

Какова сумма сделки? Эксперты не рискуют называть приблизительную цену. Простая формула – мультипликатор умножаем на EBITDA – в этом случае не работает. Кроме факторов войны и просроченного дедлайна выхода Horizon Capital из капитала “Датагруп-Volia”, нужно еще учесть кредитные обязательства компании: в 2021 году ЕБРР предоставил $65 млн кредита для приобретения Volia и модернизации сети. Успела ли компания выплатить этот и предыдущие долги – неизвестно.

До полномасштабного вторжения актив оценивался примерно в $200 млн . «Тогда «Датагруп» хотели купить и «Киевстар», и «Vodafone Украина». Пока у «синего» оператора немного другие заботы, а «красный» успел приобрести «Вегу» и «Фринет». Хотя не удивлюсь, если Vodafone Украина и теперь заинтересована в приобретении Датагруп-Volia. Для Horizon Capital это могло быть козырем в переговорах с французами», – объясняет Александр Глущенко. Впрочем, он сомневается, что Horizon Capital удалось выторговать «предвоенные» $200 млн: цена войны, к сожалению, огромная, сумма сделки может упасть до $100 млн.

Источник: https://mind.ua/