Инвестиционная компания Shah Capital Management в этом месяце предложила вывести крупнейшего украинского мобильного оператора «Киевстар» на биржу или продать его долю.

Shah Capital Management – американская компания. Она является миноритарным акционером телекоммуникационного холдинга Veon (Амстердам), которому принадлежит “Киевстар”. Ей принадлежит 4,95% акций.

Напомним, самая большая доля Veon – 47,9% – принадлежит LetterOne . В свою очередь российский олигарх Михаил Фридман и его давний партнер Авен Петр имеют в совокупности менее 50% доли в LetterOne.

Shah Capital Management в открытом письме объясняет, что акции Veon сейчас стоят мало – $19 за штуку. И нужно как-то повышать их стоимость. В идеале – до $100. Итак, IPO «Киевстар» одна из частей этого плана.

Разберемся, это хороший совет от американского миноритария и, главное, насколько это сейчас реалистично.

Но сначала выясним, почему акции Veon (мамы «Киевстар») так мало стоят.

Что не так с Veon

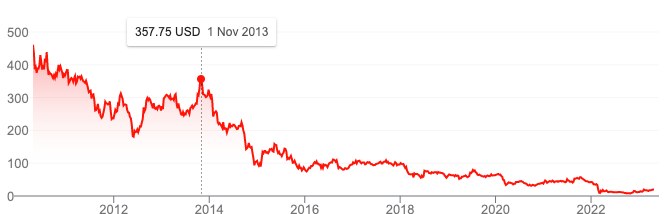

Вообще-то, Veon теряет свою капитализацию уже более десяти лет. Если на NASDAQ одна акция холдинга в 2013 году стоила $350, то сейчас — $19.

Так в чем дело? Телеком – прибыльный бизнес, со стабильным доходом.

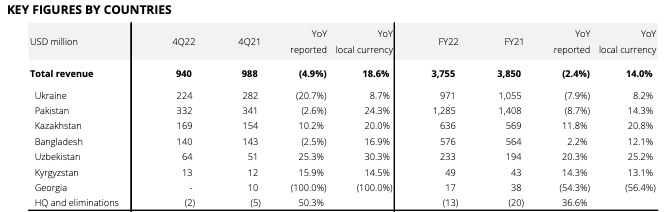

Что такое VEON в принципе? Это холдинг, основным рынком которого до последнего времени была Россия. За 2022 год его подконтрольный оператор заработал в России $3,5 млрд. Это лишь чуть меньше, чем VEON заработал на всех его других рынках присутствия: Пакистан, Украина, Казахстан, Бангладеш, Узбекистан, Кыргызстан, Грузия. Деятельность на всех этих рынках за 2022 год сгенерировала $3,7 млрд.

Почему VEON не интересен игрокам на бирже?

Этому есть несколько причин. На некоторые из них Veon никак не влияет. Например, сам рынок телекоммуникаций. В отличие от рынка, скажем, интернет-стартапов, телеком – это уже достаточно зрелая сфера. Мобильные сети построены по всему миру. И вряд ли их можно сильно расширить. Совершенно другая история с онлайн-сервисами, аудитория которых может быстро и внезапно расти. А это всегда интересно инвесторам на бирже.

К тому же телеком, в отличие от онлайн-сервисов, имеет четкую региональную привязку. Если ты построил сеть в Бангладеш, ты уже не масштабируешь быстро этот сервис в Штаты. Для этого нужно строить с нуля отдельную сеть. В интернет-бизнесе совсем другие правила: ты можешь сразу стартовать глобально и зарабатывать на наиболее доходных рынках.

Так сложилось, что Veon работает на рынках с низким уровнем дохода населения, не способным платить за связь много.

Холдинг неоднократно пытался трансформироваться в более диджитальный бизнес. Но его основной бизнес – все еще телеком.

Еще одна особенность телекома — он постоянно нуждается в инвестициях. Да, у тебя может быть высокая маржа, но каждое следующее поколение сети – 3G, 4G, 5G – требует, во-первых, выкупа у государства лицензии на частоты (это, как правило, аукцион). Во-вторых, это постоянный апгрейд сети – нужно менять радиооборудование, ядро сети и прочее.

Следовательно, инвестиции съедят маржу. А еще хуже – заводят холдинг в долги. Общий долг у Veon был в 2021 году свыше $8 млрд. Но в отчетности 2022-го он показал всего $4,5 млрд. И это только потому, что в этот раз холдинг не считал российский долг. Потому что Veon вывел российский Beeline из отчетности – хочет продать его к началу лета.

Конечно, наличие такого огромного российского актива также не прибавляет капитализацию компании. Потому что российский бизнес токсичный для инвесторов.

Что говорят об IPO «Киевстар» инсайдеры

На условиях анонимности нам удалось пообщаться с одним из топ-менеджеров компании, входящей в группу Veon. Он называет американского инвестора, предложившего вывести «Киевстар» на биржу, агрессивным.

«Это был сюрприз для Veon, тем более — письмо было открыто. И каждый его мог посмотреть», – рассказывает наш собеседник.

Но он добавляет, что идея вывода на биржу Киевстар рассматривается и внутри холдинга. Она смотрится логично. “Потому что появляется возможность купить именно Украину, а не все бизнесы холдинга”, – подчеркивает топ-менеджер.

По его словам, идея не сработает сейчас, когда идет война. Но после ее окончания это реальная перспектива с хорошим прогнозом.

Что говорят аналитики

Самый интересный вопрос: будет ли «Киевстар» стоить отдельно дороже Veon?

Краткий ответ: да. Но премия, очевидно, не будет внушительной. «Если после войны — то теоретически можно будет говорить о премии из-за перспектив более быстрого роста. Но премия вряд ли будет больше 25-30%», — комментирует Александр Паращий, руководитель аналитического департамента Concorde Capital.

«Очевидно, есть мнение, что отдельно компания может стоить значительно больше, чем в составе холдинга. Такие варианты также бывают – в свое время, например, PayPal выделился из Ebay. Но вполне обычная ситуация. Здесь, конечно, есть и вопросы войны и санкций, а не только экономика», — добавляет Финансовый аналитик группы ICU Михаил Демкив.

Сколько же может стоить «Киевстар»

«Я, к сожалению, не имею оценки потенциальной стоимости компании. Но по данным VEON, по сегменту Украина (т.е. “Киевстар”) EBITDA в 2022 году составила $575 млн. Думаю, стоимость компании должна быть не менее 1,5-2 раза от этого показателя», — говорит Демкив. То есть оценка мобильного оператора может быть на уровне $862.5–1150 млн.

Надо сказать, что такая цифра выглядит довольно неплохо, на фоне суммы сделки, по которой азербайджанский холдинг NEQSOL купил в 2019 году второго игрока на рынке – Vodafone Ukraine. Тогда не было войны, но оператор достался за $734 млн. OIBDA компании тогда составляла $322 млн в год. Следовательно, мультипликатор OIBDA по цене сделки слал тогда 2,3.

Это один экстоп-менеджер в мобильном бизнесе дает более низкую потенциальную оценку «Киевстар», если его пытаться продать прямо сейчас — максимум $600 млн минус долг.

«Но если честно, цены для сегодняшней ситуации просто нет. Дисконт может быть любым. Никто не знает, как, чем и где закончится война», – подчеркивает он.

Следовательно, вывод можно сделать таким: если выводить «Киевстар» на биржу — только после войны. И он действительно может стоить дороже.

Источник: https://dev.ua/