Та як прострочений вихід Horizon Capital з активу вплинув на його вартість

«Наразі не коментуємо», – відповіла засновниця, головний виконавчий директор Horizon Capital Олена Кошарна на запитання Mind про термін закриття угоди з продажу «Датагруп-Volia». Аналогічні відповіді на ширший перелік запитань видання отримало від пресслужби «об’єкту продажу» та засновника й колишнього акціонера «Датагруп» Олександра Кардакова. Тим часом на ринку вже майже місяць «гуляють» чутки про зміну власника активу. Втім їх підтвердження нещодавно надав тільки АМКУ: комітет розглядає заяву французької NJJ Capital щодо купівлі не лише lifecell, а й «Датагруп-Volia». Угода може потрапити в топ найбільших 2024 року. Mind розповідає деталі.

«Апгрейд» активу. Horizon Capital увійшла в капітал «Датагруп» ще далекого 2010 року, викупивши міноритарний пакет. У 2016-му стала мажоритарним акціонером. У 2020-му збільшила свою частку з 73,46% до 96,13%. Решта 3,87% акцій – у власності гендиректора «Датагруп» Михайла Шелемби. Внаслідок тієї угоди засновник компанії Олександр Кардаков та інші міноритарні інвестори повністю вийшли зі складу акціонерів.

Суми трьох раундів не розголошувалася. Втім цікаво, що всупереч логіці інвестфондів компанія продовжувала інвестування. «Horizon Capital як і інші інвестиційні компанії розвиваються за логікою фондів. Вона вже давно прострочила плановий вихід», – пояснює телеком-експерт Анатолій Фроленков. Тобто мала позбутися своєї частки в «Датагруп» ще 2014 року.

Але початок війни росії проти України вніс корективи. «Напевно, на щастя, Horizon Capital не продала міноритарний пакет у 2014 році. Зараз «Датагруп» у стадії трансформації й оптимізації бізнесу. Вважаю, у нас ще є резерв для підвищення ефективності й вартості компанії», – у 2019-му розповідав Mind Михайло Шелемба.

«Відтоді як Horizon Capital отримала операційний контроль, «Датагруп» здійснила повну трансформацію бізнесу, зменшивши відношення чистого боргу до EBITDA в 9 разів до низького рівня 0,3 і забезпечивши понад 20% середньорічного зростання EBITDA», – вже у 2020-му звітували в Horizon Capital.

Паралельно, починаючи з 2017 року, «Датагруп» почала скуповувати невеликих регіональних інтернет-провайдерів. У 2021 році оголосила про придбання групи компаній Volia за підтримки фонду EEGF II Horizon Capital. За офіційно не підтвердженою інформацією, сума угоди становила $45 млн.

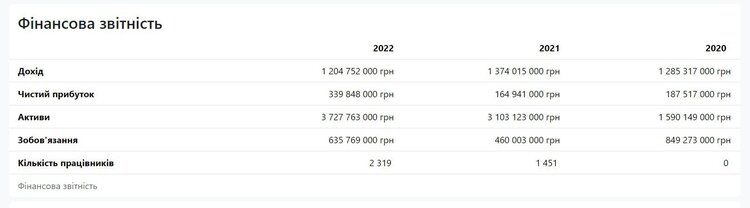

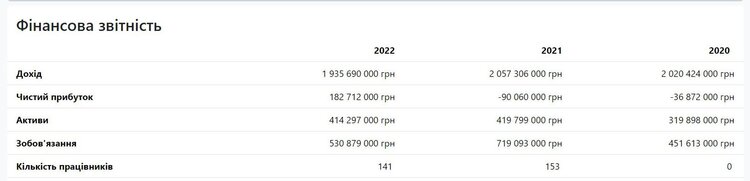

2022 рік компанії завершили із сумарним оборотом в 3,14 млрд грн і чистим прибутком в 522,6 млн грн.

Динаміка фінансових результатів «Датагруп»

Динаміка фінансових результатів Volia

Джерело: https://opendatabot.ua/c/30777913

У підсумку зараз на продаж іде об’єднаний і досить унікальний актив: в Україні приблизно 3000 гравців на ринку фіксованого інтернету (ФШСД), серед них «Датагруп-Volia» – єдиний національний оператор із міцними позиціями як у В2В, так і в В2С. «Датагруп» – №1 серед операторів ФШСД в корпоративному й оптовому сегментах із часткою ринку понад 50%. Серед клієнтів – майже 200 великих українських компаній і 93% українських банків. А Volia входить до п’ятірки найкращих у В2С. У 2020 році в компанії було майже 677 000 абонентів. «Наразі точну кількість В2С-абонентів «Датагруп-Volia» не розкриває, але вона точно більша, ніж у «Vodafone Україна» після купівлі «Веги» та «Фрінету», – розповідає телеком-експерт Олександр Глущенко.

Навіщо цей актив французам? Раніше експерти розповідали Mind, що NJJ Capital мільярдера Ксав’є Ньєля зацікавлена в посиленні позицій lifecell через купівлю операторів фіксованого інтернету. «Цей мобільний оператор так і не став другим на ринку. Щоб далі розвиватися, потрібно інвестувати в ФШСД. У «Київстар» – приблизно 1 млн абонентів, у «Vodafone Україна» після придбання Vega та «Фрінету» – декілька сотень тисяч, а у lifecell – поки нуль», – пояснював Олександр Глущенко.

Зараз він доповнює, що lifecell із магістральними потужностями «Датагруп» (а їх понад 20 000 км) зможе досить швидко розбудувати мережі в будь-якому місті України. «Думаю, у 2025 році – після інтеграції активів – ринок ФШСД очікує пекельна конкуренція за платоспроможних абонентів. На місті невеликих провайдерів я б уже напружився і думав не про демпінг, акції та абонентів-пустушок, а про гроші, які потрібні для боротьби за виживання. Відтепер на ринку буде три великі гравці, які можуть запропонувати абонентам бандл «мобільний зв’язок + широкосмуговий доступ до інтернету + телебачення за вигідною ціною». А їх прихід у сегмент оптичного інтернету за технологією PON тільки підвищить градус конкуренції – особливо у приватному секторі. Найцікавіші маркетингові рішення очікую в регіонах, де є Volya та концентрація абонентів lifecell», – пояснює Глущенко.

Анатолій Фроленков додає, що для французів купівля «Датагруп-Volia» – частина стратегії розвитку, особливо в сегменті О2О (на міжоператорському / магістральному ринку). Саме тому NJJ Capital також купує у Turkcell компанію «Укртауер», яка надає в оренду вишки операторам. «Французи люблять конвергентні рішення. Продовжуючи стратегію польського Play та інших своїх операторів, вони дуже зацікавлені в посиленні позицій на фіксованому ринку. А в Україні не так багато активів, що проходять і підходять під стандарти міжнародних аудиторських компаній», – пояснює експерт.

Що про це все думають в lifecell? «Звичайно, злиття мобільного й фіксованого операторів має посилити позицію компаній на ринку, адже це дасть можливість надавати повний комплекс послуг клієнтам, підвищуючи ефективність завдяки спільному використанню інфраструктури та отримувати конкурентну перевагу завдяки пакетним пропозиціям. Однак усіх цих переваг можна досягти лише завдяки грамотному управлінню процесами. Протягом останніх років lifecell демонструє постійне зростання як абонентської бази, так і ключових фінансових показників (ми зараз не говоримо про початок повномасштабного вторгнення, цей період – виняток). Будь-які реорганізації та необережні структурні зміни можуть мати негативний вплив, тому цей ризик варто враховувати», – розповідають у lifecell.

Та доповнюють: «Оскільки пан Ксав’є чітко заявив, що купує lifecell за дуже низькою ціною, сподіваємося, що це свідчить про його намір активно інвестувати в ті регіони, де існують серйозні проблеми з покриттям і ємністю 4G. Це, безсумнівно, принесе значні переваги для українців».

Якою може бути сума угоди? Експерти не ризикують називати приблизну ціну. Проста формула – мультиплікатор помножуємо на EBITDA – у цьому випадку не працює. Окрім факторів війни та простроченого дедлайну виходу Horizon Capital із капіталу «Датагруп-Volia», треба ще врахувати кредитні зобов’язання компанії: у 2021 році ЄБРР надав $65 млн кредиту для придбання Volia та модернізації мережі. Чи встигла компанія виплатити цей і попередні борги – не відомо.

До повномасштабного вторгнення актив оцінювався приблизно у $200 млн. «Тоді «Датагруп» хотіли купити і «Київстар», і «Vodafone Україна». Наразі в «синього» оператора трохи інші турботи, а «червоний» встиг придбати «Вегу» та «Фрінет». Хоча не здивуюся, якщо «Vodafone Україна» і тепер зацікавлена в придбанні «Датагруп-Volia». Тож для Horizon Capital це могло бути козирем у перемовинах з французами», – пояснює Олександр Глущенко. Втім він сумнівається, що Horizon Capital вдалося виторгувати «передвоєнні» $200 млн: ціна війни, на жаль, величезна, сума угоди може впасти до $100 млн.

Джерело: https://mind.ua/